ryomiyagi

2021/02/04

ryomiyagi

2021/02/04

バランスシートから考えると、借金は必ずしも「悪」だとは言えないことがわかってきます。

「借金しないことが偉い」と思っている人が多いのですが、借金できるだけの「信用を持っている」ことのほうが偉いのです。

産業によっても異なりますが、製造業の企業だと、「自己資本率」(資産に占める資本の割合)が3割くらいしかありません。別の言い方をすれば、自己資本は3割でいいとも言えます。

小さくても商売をしていれば、必ず売掛金(未回収の売上など)や買掛金(仕入れなどの未払い金)が発生します。「無借金経営」と言っている企業だって、バランスシート上は必ず貸し借りがあるんですよ。

自分には借金なんてないと思っている人だって、必ず負債はあります。

例えば電気代。何らかの電気製品を使っていれば、使用量に応じた電気代を支払わなければなりませんが、リアルタイムに電気代を払ったりはせず、月ごとに払うのが普通でしょう。電気を使っている人からすればこの電気代は買掛金という負債ですし、電力会社からしたら売掛金という資産になります。

いわゆる借金がない人はいるでしょうが、現代社会において完全に無負債ということはありえません。無負債が唯一成り立つとすれば、すべての取引を現物、現金で決済している場合でしょう。

この時、バランスシートの左側の資産はすべて現金、右側がすべて資本(自己資本率100%)になるので複式簿記は不要ですが、こういう生活を現代社会において行うのはほぼ不可能と言っていいでしょう。

バランスシートがわかってくると、事業でのお金の流れだけでなく、日本や世界の経済も見えてきます。

経済とは何かというのは、実は非常に難しい問いですが、ここではとりあえずお金を介した、モノやサービスの取引ということにしておきましょう。

経済の規模を測るのによく使われる指標がGDP(国内総生産)で、断トツの世界第1位はアメリカ合衆国、第2位は中国。日本は2010年に中国に抜かれて第3位になっています。歴史的に見て、世界のGDPは増加し続けてきました。では、なぜGDPが大きくなるのか、これをバランスシートで説明してみます。

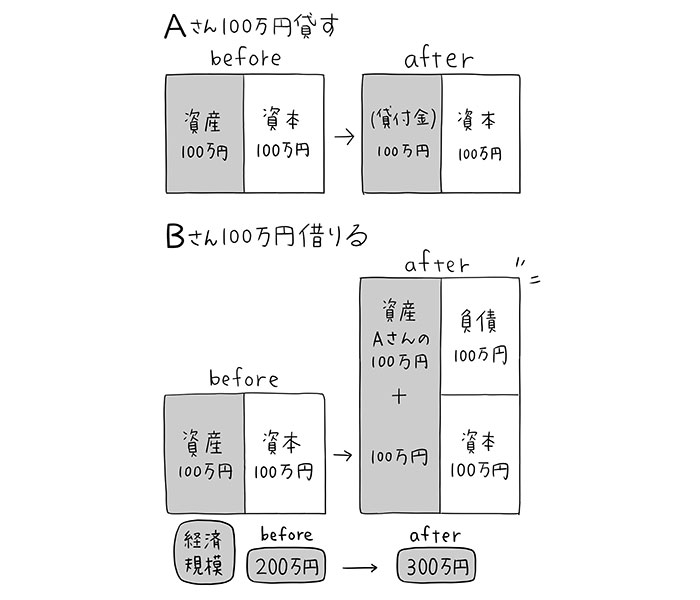

ある村に、AさんとBさんの2人がいたとしましょう。これまで2人は、「いつもニコニコ現金払い」で暮らしてきました。バランスシートで言えば、資産が全部現金、100%自己資本の状態です。2人とも資産は100万円ということにしておきましょう。

ある日、何を思い立ったか、BさんはAさんにお金を貸してくれるよう頼みました。ここでは話を単純にするために、Aさんはすべての資産(100万円)をBさんに貸してあげたとします。

これによって2人のバランスシートはどう変化したと思いますか?

Aさんのバランスシートの高さには、まったく変化がありません。変化したのは、バランスシートの中身です。Aさんのバランスシートの左側は、現金100万円から貸付金100万円になりました。右側は相変わらずすべて自己資本で変わっていません。

一方、お金を借りたBさんのバランスシートは高さが大きく変化します。Aさんが持っていた現金がBさんのバランスシートの左側に乗っかります。だけど、これだと左右がバランスしていません。釣り合わせるためには、右側に「負債」として100万円分を乗せる必要があります。

では、AさんとBさんのお金を合わせた経済規模はどうなったかといえば、200万円から300万円になったのです。

ちなみに、企業の場合は親会社や子会社、関連会社間の貸し借りなどを消し込む「連結決算」の処理を行いますから、GDPもすべての企業や個人のバランスシートを単純に加算したものではないのですが、お金の貸し借りによって、経済規模が拡大していくということは覚えておいてください。

騙されている気がするかもしれませんが、リアルな世界でも銀行がお金を貸し借りすることで行う「信用創造」は、こういう仕組みになっています。

よく「お金は天下の回りもの」と言われます。世の中にあるお金がすべて現金だとしたら、お金は保存量だと言えます。AさんがBさんに1000円札をあげても世の中にある1000円札の量は変わらないのですから。

しかし、AさんとBさんの間で未来についての約束を取り交わすことで、お金は保存量ではなくなります。難しい言い方をするなら、お金は空間的には保存量だけど、時間的には保存量ではないと言えそうです。

AさんとBさんの例では、経済規模は300万円に拡大しました。だけど、Bさんが商売に失敗するなどして、Aさんに100万円を返せなくなったらどうでしょう。Aさんからすれば、「ある」と思っていた自分の資産100万円がなくなってしまいます。そして、Bさんは「信用」を失うことになります。

大きな借金の代表と言えば、やはり家でしょう。持ち家を買うか、賃貸にするか。神学論争のように、この話題はいつも熱い議論を呼びます。

家賃を払い続けるより、買ってしまったほうがお得という人もいますが、はたしてこれは正しいのか。日本は土地信仰、持ち家信仰が強い国ですが、土地や家を買ったとしても自分が利用できるのは自分の寿命の間だけ。家を買うというのは、自分の一生分賃貸しているという見方もできます。

原理的なことを言えば、持ち家でも賃貸でも損得は同じはずです。仮に、100人中100人が「賃貸物件を借りるほうが得!」という状況なら、家を貸し出す人がいるわけがないじゃないですか。

しかし、家を借りている人と買った人のバランスシートは同じではありません。

ローンを組んで家を買った人は、右上の負債が一気にどんと増え、返済を行うたびにこの負債を減らしていきます。そして、自分はもっと安い物件を借りて、買った家を貸し出すことができるのであれば、家賃収入を得ることもできる。貸し出しても、買った家がなくなるわけではありません。

賃貸物件を借りている人は、毎月家賃を払わなければいけない。言ってみれば、右上の負債が常に乗っかっている状態なわけです。そのため、(ローンを完済してしまった人に比べれば)負債の分だけバランスシートは大きくなってしまう。

では、家を買ったほうが得かと言えば、そうとは限らない。家の価格が変わらないのであれば話は簡単ですが、不動産価格は上がったり下がったりします。

一方、家賃は株式市場みたいに毎日変わるものではありません。というより、立場が弱くなりがちな借り手を保護するため、日本の借地借家法では家賃をころころ変えられないようになっています。寿司屋のように「家賃、時価」ということはないわけです。

確実に言えるのは、家を買うほうが「ハイヤーリスク、ハイヤーリターン」であるということ。支払いの合計額云々ではなく、どれだけのリスクを自分が許容できるのかが、重要なのです。(続きは本書で)

小飼 弾(こがい・だん)

投資家、プログラマー、ブロガー。株式会社オン・ザ・エッヂ(後のライブドア、現在の株式会社データホテル)の取締役最高技術責任者(CTO)を務め、同社の上場に貢献。著書に『新書がベスト』(ベスト新書)、『弾言』『決弾』(共著、ともにアスペクト)、『小飼弾の「仕組み」進化論』(日本実業出版社)、『「中卒」でもわかる科学入門』『未来予測を嗤え!』<共著>(ともに角川oneテーマ21)、『働かざる者、飢えるべからず』(サンガ新書)、『本を遊ぶ』(朝日文庫)など。

ニコニコチャンネル「小飼弾の論弾」では、毎月2回、時事ニュース解説や科学・IT解説、書評などをライブ配信しています。無料部分は、YouTube Liveでもご覧いただけます。

株式会社光文社Copyright (C) Kobunsha Co., Ltd. All Rights Reserved.